हम स्वास्थ्य बीमा (Health Insurance) लेते हैं ताकि किसी विपत्ति का बेहतर ढंग से सामना कर सकें. मगर हम बीमा लेते समय शायद ही सभी कागज़ात को पूरे ध्यान से पढ़ते हैं. और यहीं हम चूक जाते हैं, जिसका हर्जाना हमें बाद में भुगतना पड़ता है. ये आर्थिक और मानसिक तौर पर घातक हो सकता है.

स्वास्थ्य बीमा से जुड़ी जटिलताओं को समझने के बाद विनय मिमानी नाम के एक ट्विटर यूज़र ने सोशल मीडिया पर बहुत ज़रूरी जानकारी शेयर की है. उनके मुताबिक़ इससे जुड़ी 10 बातें हम सबको ध्यान में रखनी चाहिए. वो कौन-कौन सी बातें हैं, आइये जानते हैं:

1. Room Charges

बीमा बेचने वाली प्रमुख कंपनियों के प्लान में हॉस्पिटल के कमरे का रोज़ाना किराया ज़्यादा से ज़्यादा बीमित राशि (Sum Insured) का 1% होता है. इसका मतलब ये हुआ कि अगर आपकी बीमित राशि (SI) 5 लाख है तो बीमा कंपनी आपको 5 हज़ार रुपये प्रतिदिन से ज़्यादा का पेमेंट नहीं करेगी.

ICU कमरे के किराये के लिए आमतौर पर SI यानी बीमित राशि का 2% से ज़्यादा नहीं दिया जाता. तो अगर आपका SI 5 लाख है तो बीमा कंपनी आपको 10 हज़ार रुपये प्रतिदिन से ज़्यादा का पेमेंट नहीं करेगी.

ये बात जगज़ाहिर है कि अस्पतालों में कमरे का किराया इससे कहीं ज़्यादा हो सकता है, ख़ासकर ICU के मामले में. ऐसे में वो पॉलिसी चुने जिसमें रूम/ICU चार्ज पर कोई लिमिट न तय की गई हो.

2. Proportionate Charges

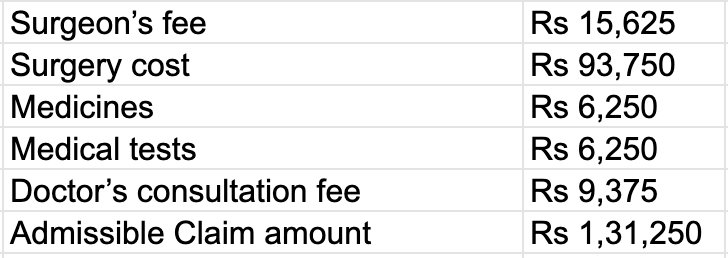

मान लेते हैं कि आपके पास 5 लाख का SI है और आपने स्वीकार्य सीमा (5 हज़ार रुपये/दिन) के भीतर एक कमरा लिया है. मान लीजिये कि डिस्चार्ज के दिन आपको ये अंतिम बिल दिया दिया जाता है.

अब दूसरे परिदृश्य की कल्पना करें जहां आपने 8 हज़ार रुपये/ दिन वाला एक कमरा लिया था, ये सोचकर कि 3 हज़ार रुपये आप अपनी जेब से भरेंगे. तो ये वो बिल है जिसे आप डिस्चार्ज के समय देखेंगे.

बिल में आने वाली हर चीज़ का दाम (5/8) के “अनुपात” में कम हो जाता है. आप सोच रहें होंगे कि क्या ये उचित है, मगर अस्पताल आमतौर पर लिए गए कमरे के अनुसार ही सभी ख़र्च जोड़ते हैं.

3. Co-Pay

इसको लेकर बहुत सावधान रहें. ये एक तरह का Cost Sharing Model है. इसका मतलब ये है कि अगर आपका Admissible Claim Amount मान लीजिये 3 लाख है तो आपको 30 हज़ार देना होगा. अगर Claim Amount 5 लाख है तो आपको 50 हज़ार देना होगा.

4. Waiting Period

मान लीजिए कि आपका कोई क़रीबी व्यक्ति डायबिटीज़ (मधुमेह) से पीड़ित है. दुर्भाग्य की बात है कि जब वो कोई बीमा ख़रीदता है तो अगले कुछ सालों तक (Waiting Period ख़त्म होने तक) डायबिटीज़ के चलते हॉस्पिटल में भर्ती होने के ख़र्च को क्लेम नहीं कर सकता.

इसके लिए उसे बीमा ख़रीदने के समय से कुछ साल इंतज़ार करना पड़ता है. अलग-अलग बीमा कंपनियों और बीमारियों के लिए ये Waiting Period अलग-अलग होता है. बेहतर होगा आप सबसे कम Waiting Period वाली पॉलिसी को चुने.

5. नौकरी छोड़ने से पहले अपना बीमा पोर्ट या माइग्रेट करवा लें

कंपनियां अपने कर्मचारियों के लिए ग्रुप इंश्योरेंस लेती है. अधिकतर ग्रुप इंश्योरेंस पॉलिसी 4 साल के Waiting Period के Clause साथ आती है. इसका मतलब है जिस दिन आप कंपनी छोड़ते हैं उसी दिन पॉलिसी समाप्त हो जाती है.

उससे बुरा ये भी हो सकता है कि आपका Waiting Period रिसेट हो जाए. अर्थात, अगर आप दूसरी पॉलिसी ख़रीदते हैं तो आपको लंबा इंतज़ार करना पड़ेगा किसी ख़ास बीमारी से जुड़े ख़र्चे को क्लेम करने के लिए.

इससे बचने के लिए नौकरी छोड़ने से पहले आप अपना बीमा TPA/ People Partners को कहकर ग्रुप इंश्योरेंस पॉलिसी से व्यक्तिगत पॉलिसी में पोर्ट या माइग्रेट करवा लें.

6. Family Floaters से बचें

Family Floater ऐसी सिंगल पॉलिसी होती है जो एक ही परिवार के कई सदस्यों को कवर करती है. परिवार का सबसे बुज़ुर्ग व्यक्ति इस पॉलिसी का प्राइमरी पॉलिसीधारक होता है.

प्राइमरी पॉलिसीधारक के निधन पर ये पॉलिसी परिवार के अन्य सदस्यों के लिए भी समाप्त हो जाती है और उन्हें नई पॉलिसी ख़रीदनी पड़ती है.

आपका परिवार कितना बड़ा है, इसको ध्यान में रखते हुए बुज़ुर्गों के लिए या गंभीर बीमारी से पीड़ित सदस्यों के लिए एक अलग स्वास्थ्य बीमा खरीदें.

7. Cumulative Bonus(CB)

साधरण शब्दों में, जिस साल आप कोई क्लेम नहीं करते उस साल आपकी बीमित राशि (SI) थोड़ी बढ़ जाती है. अर्थात आपको स्वस्थ रहने के लिए बोनस दिया जाता है. बिना क्लेम के एक साल गुज़ारने पर बीमा कंपनियां 5-25% तक बोनस दे सकती है.

अगर आप फ़िट हैं और जल्दी बीमा ख़रीद रहें हैं तो Cumulative Bonus का % बहुत मायने रखता है. क्यों? क्योंकि इससे प्रीमियम में बिना अतिरिक्त बढ़ोतरी के आपको ज़्यादा कवर मिलता है. हालांकि, अधिकतम बोनस % मिलने की भी सीमा तय होती है.

8. एक टॉप-अप पॉलिसी खरीदें

इसे एक एक्स्ट्रा कवर के रूप में देखें. मान लीजिए कि आपके पास 5 लाख का बीमा है मगर अस्पताल में भर्ती होने का ख़र्च 8 लाख आता है. ऐसे में बचे 3 लाख आपको अपनी जेब से देने होंगे. मान लीजिए कि आपके पास 5 लाख तक की एक टॉप-अप पॉलिसी भी है. ऐसे में बाक़ी बचे 3 लाख आपकी टॉप-अप पॉलिसी कवर करेगी.

9. Preferred Provider Network (PPN)

यदि अस्पताल PPN का हिस्सा नहीं है तो इसका मतलब ये है कि आप ‘कैशलेस’ मोड का लाभ नहीं उठा सकते हैं. अर्थात, आपको पहले अपनी जेब से पेमेंट करना होगा, फिर बीमा कंपनी को क्लेम डॉक्यूमेंट भेजने होंगे और तब जाकर आपको पैसे मिलेंगे।

इस सब से बचने के लिए ऐसी पॉलिसी चुने जो ‘कैशलेस’ मोड की सुविधा देती हो और उन अस्पतालों में जाएं जो PPN में शामिल हैं.

10. Customer Information Sheet (CIS) ज़रूर पढ़े

स्वास्थ्य बीमा ख़रीदने से पहले आपको इन चीजों के साथ-साथ कई और जानकारियां भी होनी चाहिए. इसमें पॉलिसी से जुड़े सभी नियम बहुत विस्तृत रूप में लिखे रहते हैं.

कहा जाता है कि जानकारी ही बचाव है. अगर आप मुद्दे पर और कुछ जानना चाहते हैं तो इस ट्विटर थ्रेड पर जा सकते हैं.